Umíte číst finanční výkazy? – 1. Rozvaha

Pokud je účetnictví jazykem popisujícím finanční stav a finanční výsledky podniku, je pro každého vlastníka či manažere, i s jiným, než ekonomickým vzděláním, důležitá schopnost číst alespoň v základních finančních výkazech, tedy v účetní závěrce. Proto se tento seriál článků chce zabývat alespoň stručným vysvětlením a popisem výkazů obsažených v účetní závěrce, aby pomohl těm, kteří se doposud o účetní závěrku nezajímali či se v ní neorientovali. Po stručném úvodu charakterizujícím jednotlivé výkazy a jejich vazbu se bude věnovat analýze dat obsažených v účetních výkazech a jejich interpretaci.

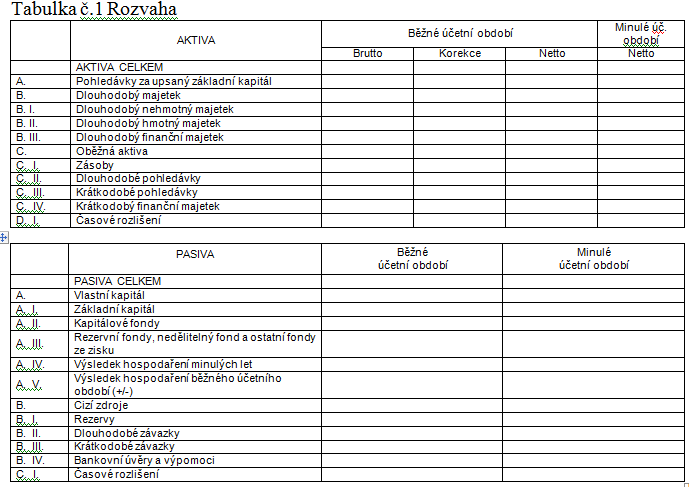

Rozvaha

Prvním analyzovaným výkazem bude rozvaha, jak jsou její položky podrobně definovány ve vyhlášce č.500/2002 Sb. (k zákonu o účetnictví) v aktuálním znění.

Rozvaha zachycuje majetek vlastněný podnikem (aktiva) a zdroje financování tohoto majetku (pasiva). Proto se i aktiva rovnají pasivům (tzv. bilanční rovnost). Rozvahu je možné v zjednodušené podobě, která je pro účely tohoto článku dostačující, znázornit tabulkou č.1.

Aktiva (majetková struktura podniku)

Aktiva jsou uváděna pomocí hodnoty brutto (jde o hodnotu majetku v pořizovací ceně), korekce (u dlouhodobého majetku typicky oprávky, čili součet odpisů) a hodnoty netto (rozdíl hodnoty brutto a korekce).

Aktiva jsou členěna s ohledem na jejich dobu upotřebitelnosti či likvidnosti na čtyři základní skupiny.

Část A. Pohledávky za upsaný vlastní kapitál zachycuje nesplacené podíly čí akcie. Proto bývá velmi často nulová.

Část B. Dlouhodobý majetek tvoří jednak dlouhodobý hmotný majetek, dlouhodobý nehmotný majetek a dlouhodobý finanční majetek. Využitelnost tohoto majetku je vyšší než jeden rok.

Dlouhodobý nehmotný majetek zahrnuje nejčastěji software a ocenitelná práva (licence, know-how, ochranné známky apod.).

Dlouhodobý hmotný majetek tvoří nejčastěji pozemky, stavby, samostatné movité věci (stroje, dopravní prostředky, technologická zařízení). Rozvaha udává i informaci o opotřebení tohoto majetku ve formě odpisů, lze tedy usoudit na stupeň odepsanosti tohoto majetku.

Dlouhodobý finanční majetek nejčastěji zachycuje podíly na jiných společnostech, cenné papíry, půjčky s dobou splatnosti delší než 1 rok.

Část C. Oběžná aktiva zachycuje krátkodobý majetek v různých formách, tento majetek je v neustálém pohybu. Tento majetek se na rozdíl od dlouhodobého majetku neodepisuje, ve slupici korekce tedy nejsou sledovány oprávky k tomuto majetku, ale opravné položky, které vyjadřují přechodné snížení hodnoty majetku.

Zásoby jsou tvořeny nejčastěji skladovaným materiálem, nedokončenou výrobou a polotovary, hotovými výrobky vlastní výroby, zbožím nakoupeným k dalšímu prodeji.

Pohledávky jsou tříděny podle splatnosti na dlouhodobé a krátkodobé a dále z hlediska účelu (typicky pohledávky z obchodního vtahu, pohledávky ke společníkům, daňové pohledávky apod.).

Krátkodobý finanční majetek zahrnuje nejčastěji peněžní prostředky v pokladně, na bankovních účtech, případně cenné papíry držené za účelem obchodování. Jde o nejlikvidnější část aktiv.

Část D. Časové rozlišení je důsledek aktuálního principu, tedy zahrnování nákladů a výnosů do období, které s nimi věcně souvisí bez ohledu na zaplacení či přijetí peněžních prostředků. Časové rozlišení tedy typicky zachycuje náklady příštích období (např. nájemné zaplacené dopředu – které je tedy výdajem, ale nákladem bude až v následujícím období) a příjmy příštích období (např. provedené a doposud nevyúčtované služby – tedy jde o rozlišení mezi výnosy týkající se daného období a příjem peněz bude v příštím období).

Pasiva (finanční struktura podniku)

Pasiva zachycují finanční strukturu podniku, tedy zdroje financování majetku zachyceného na straně aktiv. Pasiva jsou rozdělena do tří základních položek označených písmeny A až C

A. Vlastní kapitál je tvořen základním kapitálem, kapitálovými fondy, rezervními fondy a ostatními fondy tvořenými ze zisku a dále hospodářskými výsledky minulých let i ziskem účetního období.

Základní kapitál je ta část vlastního jmění, která vznikla při založení společnosti. Ke změnám základního kapitálu může dojít i za života společnosti, ať již navýšením základního kapitálu, tak i jeho snížením.

Kapitálové fondy jsou tvořeny externím kapitálem, který je vlastním kapitálem. Jde např. emisní ážio, což je rozdíl mezi emisním kurzem akcií a jejich jmenovitou hodnotou, dále může jít např. o zvýšení vlastního jmění společníky jejich vklady, které však nezvyšují základní kapitál, může jít i o oceňovací rozdíly, které vznikají při přeměnách společností.

Rezervní fondy, nedělitelný fond a ostatní fondy ze zisku jsou fondy, které společnost vytváří interně ze zisku. Jde např. o rezervní fond, statutární fondy, fondy vznikající z rozhodnutí společnosti (sociální fondy apod.).

Výsledek hospodaření minulých let je ta část zisku, která nebyla při jeho rozdělení použita do fondů či na výplatu podílu na zisku a převádí se tedy v této části do dalších období.

B: Cizí zdroje jsou tvořeny rezervami, dlouhodobými a krátkodobými závazky a bankovními úvěry.

Rezervy se vytváří na vrub nákladů podniku, jejich tvorba tedy je spojena s náklady a snížením zisku. Rezervy jsou vytvářeny např. na budoucí opravy dlouhodobého hmotného majetku. Tyto rezervy jsou spojeny s budoucími závazky.

Závazky jsou podobně jako pohledávky členěny podle splatnosti na dlouhodobé a krátkodobé závazky, dále jsou členěny podle jejich účelu (typicky závazky z obchodních vztahů, závazky ke společníkům, závazky k zaměstnancům, závazky k institucím, apod.). Mezi dlouhodobé závazky jsou řazeny i společností emitované dluhopisy, dlouhodobé směny apod.

Bankovní úvěry a krátkodobé finanční výpomoci se opět člení na dlouhodobé (se splatností větší než jeden rok) a krátkodobé bankovní úvěry. Krátkodobé finanční výpomoci jsou zdroje poskytnuté účetní jednotce jinými osobami než bankami.

C. Časové rozlišení je tvořeno výdaji příštích období a výnosy příštích období, souvisí opět s aktuálním principem.

Výdaje příštích období tvoří současný náklad placený v budoucnu, tedy např. nájemné placené pozadu. Výnosy příštích období tvoří příjem běžného období a výnos příštího období, tedy např. předem přijaté nájemné).

Zdroje financování, tedy pasiva, představují z hlediska majetku aktiva. Strukturu zdrojů financování je definována řadou faktorů. Jde např. o následující faktory:

- Struktura aktiv podniku – struktura majetku z hlediska jeho dlouhodobé části a oběžných aktiv má jednoznačný dopad na požadovanou strukturu financování (pasiv). Dlouhodobý majetek by měl být krytý dlouhodobým kapitálem (vlastní kapitál + dlouhodobá část cizích zdrojů). Tento požadavek se označuje jako zlaté pravidlo financování. Dále podniky s vysokými fixními náklady) a tedy s vysokým provozním rizikem) by měly mít vyšší stupeň financování z vlastních zdrojů, neboť při poklesu obratu by náklady spojené s cizím zpoplatněným kapitálem mohly ohrozit solventnost společnosti.

- Náklady cizího a vlastního kapitálu – vlastní kapitál i cizí kapitál mají rozdílné náklady kapitálu. Náklady cizího kapitálu jsou dány úrokem (ať již explicitně definovaným např. ve smlouvách o úvěru, či skrytými v ceně dodavatelského kontraktu). Náklady vlastního kapitálu sice nejsou v nákladech zachyceny, to ale neznamená, že poskytnutí tohoto kapitálu není spojeno s náklady na tento kapitál, kterým je výnosnost z alternativní investice spojené s obdobným rizikem (společník dané společnosti a výnos z této společnosti by tedy svou investici měl poměřovat výnosností alternativní investice). Podnik mixem vlastního a cizího kapitálu může dosáhnout minimálních vážených průměrných nákladů kapitálu.

- Stabilita a velikost výsledků hospodaření – čím je zisk vyšší a stabilnější, tím si může společnost dovolit vyšší zapojení cizího kapitálu do struktury svých zdrojů.

- Kontrola nad podnikem – navyšování základního kapitálu může změnit vlastnickou strukturu a tedy možnost ovlivňovat další chod společnosti.

- Věřitelé – poskytovatelé úvěrů mohou klást podmínky na finanční strukturu podniku.

V této první části seriálu byla pozornost věnována rozvaze, která zachycuje majetek a financování podniku. V následujících pokračováních bude pozornost věnována výkazu zisku a ztráty, cash flow a následně jejich analýzám a interpretaci.

Budeme rádi, když připojíte svůj komentáře pod článek, případně sdělíte náměty na další obsah.

Pavel Procházka